Überblick

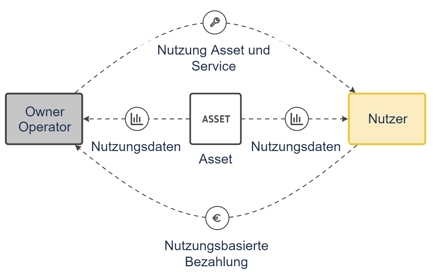

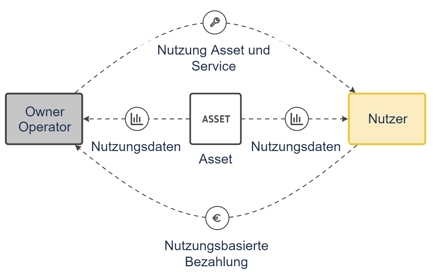

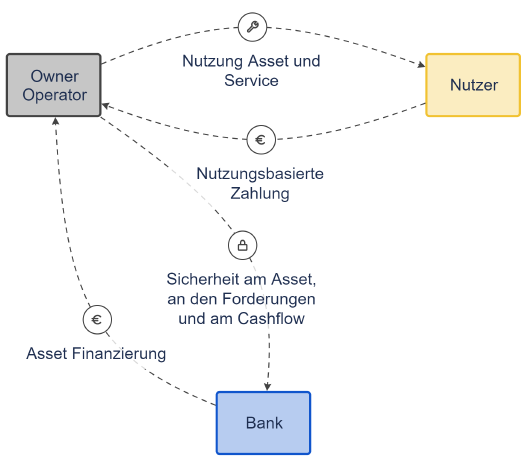

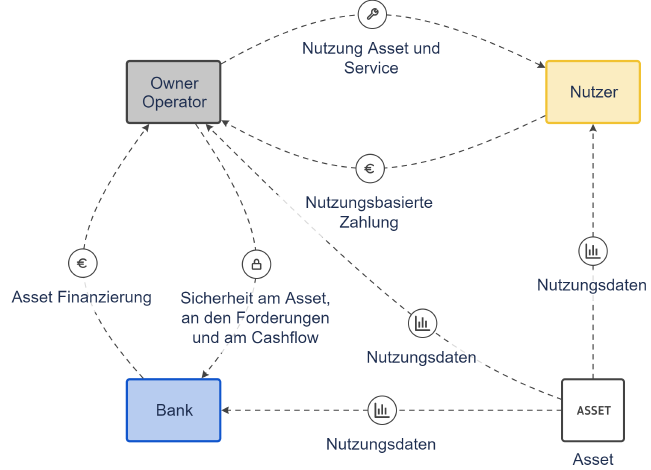

Die für die Industrie 4.0 erforderliche Technisierung und Digitalisierung der industriellen Produktion legen den Grundstein für technologische Disruption, robotergestützte Prozessautomatisierung sowie die Verbreitung von Blockchain und kognitiven Systemen. Im Rahmen der Umstellung der Fertigungsprozesse wird sich auch die Nachfrage nach der klassischen Inanspruchnahme von Maschinen und Anlagen wandeln. Ein sich daraus ergebender Anwendungsbereich ist das Konzept „Assets-as-a-Service“. Dabei erwirbt der Nutzer der Anlagen, in der Regel ein produzierendes Unternehmen, das Eigentum an Maschinen und andere Assets nicht mehr selbst, sondern bekommt das Asset vom Produzenten der Maschinen (Owner Operator) zur Verfügung gestellt. Die Entgeltabrechnung des Owner Operator kann dabei auf drei Arten erfolgen: im Rahmen eines Pay-per-Use-Modelles, bei dem die Nutzung von Anlagen auf Basis des zeitlichen Gebrauchs der Maschine abgerechnet wird (Pay-per-Use-Modell), im Rahmen eines Pay-per-Output-Modelles, bei dem nach Output des Assets abgerechnet wird (Pay-per-Output-Modell, zusammen mit dem Pay-per-Use-Modell, Nutzungsbasierte AaaS), oder im Rahmen einer sog. „Carefree Fee“, bei der zusätzlich zur Nutzung der Anlagen noch für die Wartung und Instandhaltung auf Zeitbasis als „rundumsorglos Paket“ bezahlt wird (Carefree AaaS, zusammen mit den Nutzungsbasierten AaaS, AaaS).

Ursprünglich bei Technologiedienstleistungen, wie beispielsweise Musik- und Film-Streamingdiensten, als „Software-as-a-Service“ eingesetzt, wird das Modell unter anderem auf Industrieanlagen, kommerzielle Dienstleistungen und Versorgungsbetriebe ausgedehnt.

Das Interesse an AaaS hat sich seit Beginn der COVID-19-Pandemie um ca. 30-50 % verstärkt, da gerade größere Flexibilität und eine garantierte Funktionsfähigkeit aktuell besonders attraktiv sind. Das Internet of Things macht das Monitoring der Nutzung und erforderliche Reparaturen besonders einfach.

Aus Sicht des Nutzers führt AaaS zu einer Reduktion der Investitionsausgaben, einer Steigerung der Effizienz und der Nachhaltigkeit der Produktion durch das Nutzbarmachen des gesamten Lebenszyklus eines Assets, Flexibilität in der Produktion und Vermeidung von Abschreibungskosten. Ein Vorteil des Carefree AaaS ist die garantierte Funktionsfähigkeit der Assets durch den Owner Operator, der die Wartung übernimmt. Die Nutzer der Maschinen als produzierende Unternehmen können sich dadurch auf Ihre Kernkompetenzen fokussieren.

Aus Sicht des Owner Operators, der das Asset zur Nutzung zur Verfügung stellt, führt das Modell zu einer Erhöhung des Wartungsmargenniveaus und zu einer Verbreiterung des Betätigungsfeldes durch das Anbieten von Wartung, Instandhaltung und Service während der Laufzeit des AaaS-Vertrages. Der Owner Operator verfügt über Spezialwissen hinsichtlich der Maschinen, was die Wartung und Instandhaltung des Assets vereinfacht.

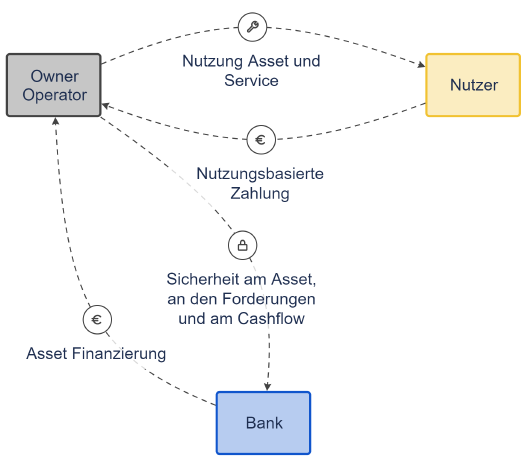

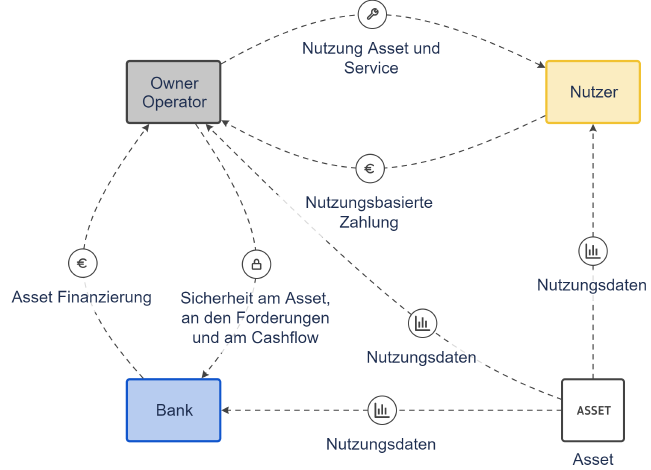

Die Nutzungsbasierten AaaS führen in den Anfangsjahren nach Umstellung auf AaaS zu einem erhöhten sowie kontinuierlich vorhandenen Liquiditätsbedarf des Owner Operator, der die Kosten für das Asset nun nicht über eine Upfront-Zahlung des Nutzers ausgleichen kann, wie dies bei einem Verkauf des Assets der Fall gewesen wäre. Dadurch und durch das neu hinzukommende Nutzungsrisiko, welches beim Owner Operator verbleibt, werden neue, flexible und kundenorientierte Finanzierungslösungen benötigt, infolge derer sich die Rolle der finanzierenden Partei, sei es eine Bank oder ein anderer Finanzierungspartner, wandeln wird.

Finanzierung von AaaS

Für den Nutzer bietet AaaS mit Blick auf die Finanzierung der Assets gleich mehrere Vorteile. Der Owner Operator, in der Regel der Hersteller des Assets, kann gegebenenfalls eine günstigere Finanzierung für das Asset aufnehmen und die Finanzierungsvorteile über ein niedrigeres Entgelt an den Nutzer weiterreichen. Außerdem führt das AaaS-Modell zu einer Reduktion des Kapitalaufwands des Nutzers, was insbesondere für neue und cash-arme Unternehmen von Vorteil ist. Sind die Kapitalkosten gegenüber etablierten Unternehmen niedriger, generiert dies zusätzliche Preis- bzw. Wettbewerbsvorteile für das neue Unternehmen.

Ist der Nutzer an einer nutzungsbasierten Abrechnung interessiert, möchte der Hersteller das Asset jedoch nicht auf seine Bilanz nehmen, kommt eine Pay-per-Use-Finanzierung in Frage. Dabei veräußert der Hersteller das Asset an den Nutzer. Zur Finanzierung des Assets wird dann synthetisch ein AaaS-Geschäftsmodell geschaffen, dessen Finanzierungsraten sich an der Nutzung des Assets orientieren. Dadurch kann der Bedarf des Nutzers gedeckt und gleichzeitig eine nutzungsbasierte Abrechnung erreicht werden (cf. ASSETS AS A SERVICE, Transformation von Eigentum und Geschäftsmodellen verspricht bedeutende Wertschöpfung, Report 03.2022, Arthur D. Little, CashOnLedger und Frankfurt School Blockchain Center, Florian Forst, Serkan Katilmis, Maximilian Forster und Prof. Dr. Philipp Sandner).

Für den Owner Operator bedeutet AaaS jedoch besonders in den Anfangsjahren einen verstärkten Liquiditätsbedarf. An die Stelle der üblichen Upfront-Zahlung beim Verkauf eines Assets treten periodische Zahlungen für die Gebrauchsüberlassung und ggf. zusätzlich eine sog. „Carefree Fee“ für Instandhaltung und Service während des Überlassungszeitraums. Anfänglich negative Cash-Positionen können jedoch mit der Zeit durch einen steigenden Nettogewinn ausgeglichen werden.

Die Rolle der finanzierenden Banken oder anderer Finanzierungspartner bei der Finanzierung von AaaS kann eine andere sein, als bei klassischen Finanzierungslösungen mit einmaliger Kreditvergabe für die Finanzierung von Maschinen und Anlagen, hin zu einer kontinuierlichen Finanzierung des Liquiditätsbedarfs des Owner Operator, der gerade in den ersten Jahren nach Umstellung auf AaaS vorhanden sein wird. Auch stellen sich neue Risiken, wie das Nutzungsrisiko in Bezug auf die Maschinen, die bei der Finanzierung zu berücksichtigen sind. Es sind daher vor allem flexible, kundenorientierte Finanzierungslösungen gefragt.

Auch für Drittinvestoren kann AaaS reizvoll sein, da durch den größeren Einsatz von Liquidität auch die Finanzierung von AaaS in größerem Umfang ermöglicht wird.

Sicherheitenstellung

Als Sicherheiten für eine Finanzierung des Owner Operators kommen eine Sicherungsübereignung der Anlagen (A), eine Abtretung der Forderungen des Owner Operators gegen die Nutzer sowie ggf. im Hinblick auf Versicherungsansprüche (B) sowie eine Kontoverpfändung über das Konto auf dem die Zahlungen der Nutzer eingehen (C) in Betracht.

(a) Sicherungsübereignung der Anlagen

Bei AaaS bleiben die Maschinen oder Anlagen im Eigentum des Owner Operator, der diese den Nutzern nur zum Gebrauch überlässt. Die Anlagen können daher zur Sicherheit übereignet werden. Dem steht auch nicht entgegen, dass sich die Anlagen nicht im Besitz des Owner Operators befinden. Schuldrechtlich besteht im Zweifel, solange der Sicherungsfall noch nicht eingetreten ist, ein Verfügungsverbot des Owner Operators über das Sicherungsgut. Der Sicherungsübereignungsvertrag sollte daher entsprechende Regelungen enthalten, die dem Owner Operator Verfügungen über das Sicherungsgut im Rahmen des gewöhnlichen Geschäftsbetriebes erlauben. Abreden, denen zufolge die Veräußerung der Anlagen im normalen Geschäftsgang erlaubt sein sollen, sind ebenfalls möglich.

Die Sicherungsübereignung wird in der Regel als sogenannte Listenübereignung ausgestaltet sein, bei der das Sicherungsgut, d.h. die Maschinen oder Anlagen, nicht in einem gesonderten Raum stehen, sondern zusammen mit anderen nicht-haftenden Sachen des Nutzers gelagert werden. Hier wird die Bestimmtheit der Sicherungsabrede dadurch gewährleistet, dass die Anlage als Eigentum des Owner Operators in einer Liste aufgeführt wird, die dem Sicherungsübereignungsvertrag beigefügt wird.

Problematisch kann die Bestellung einer Sicherungsübereignung über Anlagen sein, die etwa aufgrund ihrer Schwere wesentlicher Bestandteil eines Grundstücks oder Gebäudes werden (i), im Rahmen der Zubehörhaftung in den Haftungsverband einer vom Nutzer bestellten Grundschuld fallen könnten (ii) oder in ein durch den Nutzer gemietetes Gebäude eingebracht werden (iii).

(i) Wesentliche Bestandteile eines Grundstücks oder Gebäudes

Als Bestandteile gelten Teile einer Sache, die mit anderen Teilen in einer körperlichen Verbindung stehen. Zu den wesentlichen Bestandteilen eines Grundstücks zählen nach § 94 (1) Satz 1 BGB die mit dem Grund und Boden fest verbundenen Sachen. Zu den wesentlichen Bestandteilen eines Gebäudes gehören nach § 94 (2) BGB die zur Herstellung des Gebäudes eingefügten Sachen. Zum Zweck der Herstellung sind alle Teile eingefügt, ohne die das Gebäude nach der Verkehrsanschauung noch nicht fertiggestellt ist. Dies sind neben den verwendeten Baustoffen und Bauelementen die (Ausstattungs-)Gegenstände, deren Einfügung dem Gebäude nach der Verkehrsauffassung erst sein bestimmtes Gepräge geben. Ob ein wesentlicher Bestandteil vorliegt, ist also im Einzelfall unter Zugrundelegung der Verkehrsanschauung zu bestimmen.

(ii) Haftungsverband einer Grundschuld

Gegenstände, die nach § 1120 Bürgerliches Gesetzbuch (BGB) als Erzeugnisse, sonstige Bestandteile oder Zubehör eines Grundstücks unter dem Haftungsverband einer Grundschuld fallen, können nicht Gegenstand einer Sicherungsübereignung sein. Da die Anlagen bei AaaS im Eigentum des Owner Operators verbleiben, fallen diese nicht in den Haftungsverband einer Grundschuld des Nutzers der Anlagen. Im Einzelfall kann es jedoch bei einer Vollstreckung in die Grundschuld zu Beweisschwierigkeiten kommen, wenn die Anlagen nicht ausreichend als Eigentum des Owner Operators erkennbar sind.

(iii) Vermieterpfandrecht an eingebrachten Sachen

In ein vermietetes Gebäude eingebrachte Sachen können vom Vermieterpfandrecht erfasst sein. Eingebracht sind jedoch nur Sachen des Mieters, die mit dessen Willen nicht nur vorübergehend in die Mieträume gebracht worden sind. Da die Anlagen bei AaaS im Eigentum des Owner Operators verbleiben, fallen diese nicht unter ein Vermieterpfandrecht des Vermieters des Nutzers. Auch hier kann es im Einzelfall bei einer Vollstreckung durch den Vermieter in die Sachen des Nutzers zu Beweisschwierigkeiten kommen.

(b) Forderungsabtretung

Daneben kommt eine Abtretung aller bestehenden und künftigen Forderungen des Owner Operators gegen die Nutzer der Assets in Betracht. Die Abtretung zukünftiger Forderungen entfaltet ihre Wirkung nur dann und erst in dem Moment, in dem die Forderung entsteht. Das Erfordernis der Bestimmtheit ist dabei bereits dann gewahrt, wenn etwa alle aus der Überlassung der Anlagen im Rahmen von AaaS-Verträgen entstehenden Forderungen abgetreten werden. Sofern für das Asset Versicherungen abgeschlossen sind, können diese ebenfalls mittels einer Forderungsabtretung an die finanzierende Bank abgetreten werden.

(c) Kontoverpfändung

Um Sicherheit über den vollen Cash-Cycle zu haben, wird sich die finanzierende Bank zudem die Guthaben auf denjenigen Konten verpfänden lassen, auf welche die Nutzer die nutzungsbasierte Zahlung leisten. Sofern diese Konten bei der finanzierenden Bank geführt werden, ist eine separate Kontoverpfändung aufgrund des ohnehin bestehenden AGB-Pfandrechts jedoch nicht erforderlich.

Bewertbarkeit von Sicherheiten

Insbesondere die Bewertbarkeit der Werthaltigkeit der zur Sicherheit übereigneten Assets oder abgetretenen Forderungen spielt im Rahmen der Finanzierung eine Rolle. Bei der Bewertung übereigneter Assets kann der jeweilige Bilanzwert als Ausgangswert zugrunde gelegt werden. Bei der Bewertung abgetretener Forderungen können zurückschauende, historische Daten zugrunde gelegt werden, die zwar durch eine fortlaufende Datenerhebung und das Internet of Things einfach gewonnen und zugänglich gemacht werden können, jedoch einen begrenzten Aussagegehalt haben. Insbesondere bei Anwendung eines Nutzungsbasierten AaaS-Modells ist die Bewertbarkeit der Bonität der Forderungen, die abgetreten werden, problematisch. Der Cashflow des Owner Operators hängt bei diesem Modell von der individuellen, tatsächlichen Nutzung des Assets durch den Nutzer ab. Diese kann, nicht zuletzt in Abhängigkeit von äußeren Einflüssen wie einer globalen Pandemie, stark schwanken. Die Abtretung der Forderungen aus Carefree AaaS ist mit der Abtretung von Mietforderungen vergleichbar, die regelmäßig bei Immobilienfinanzierungen als Sicherheit genommen werden. Hier kann von einem relativ konstanten Cashflow ausgegangen werden, was die Bewertung erleichtert.

Finanzkennzahlen

Auch die Finanzkennzahlen, die zur Bewertung des Owner Operators bei Kreditvergabe betrachtet werden, können vom gewählten AaaS-Modell abhängen.

Bei Carefree AaaS bietet sich etwa das Abstellen auf den Debt Yield an. Häufig bei Immobilienfinanzierungen eingesetzt, beschreibt der Debt Yield das Verhältnis der Jahresnettokaltmiete zur Darlehensvaluta. Dies kann auf Carefree AaaS übertragen werden. Als Jahresnetto(kalt)miete kann die Gebühr zugrunde gelegt werden, die der Nutzer an den Owner Operator für die Gebrauchsüberlassung der Anlage entrichtet. Die Finanzkennzahl kann sowohl Backward- als auch Forward-Looking vereinbart werden, wobei ein Abstellen auf zu erwartende nutzungsbasierte Zahlungen frühestens dann möglich ist, wenn eine ausreichende Datenbasis über das Nutzungsverhalten des Assets besteht.

Zudem kann auf die Beleihungsquote abgestellt werden, die ebenfalls in der Immobilienfinanzierung eine große Rolle spielt. Diese gibt an, wie hoch der Anteil des Immobilienkredites im Vergleich zu dem gesamten Investitionsbetrag ist. Dies ist auf die Herstellung von Assets durch den Owner Operator übertragbar. Die Gesamtinvestitionskosten entsprechen dabei den Herstellungskosten des Assets. Bei Immobilienkrediten beträgt die Beleihungsquote in der Regel bis zu maximal 80 Prozent, um etwaige Wertschwankungen und eine Zeitverzögerung bei einer eventuellen Vollstreckung zu berücksichtigen. Während sich die Beleihungsquote in Bezug auf Immobilien an gesetzlichen Vorschriften orientiert, kann die Beleihungsquote in Bezug auf andere Assets frei festgesetzt werden. Die Beleihungsquoten anderer Objekte, wie beispielsweise Fahrzeugen, Maschinen und Aktien, sind in der Regel deutlich niedriger. Hier kann es zu starken Wertschwankungen kommen und während der Kreditlaufzeit ein höherer Wertabfall entstehen.